今月のサマリー

- 目標:25年で1億円を貯めてFIREする(現在5年目)

- 今月の新規買付:25万2,750円

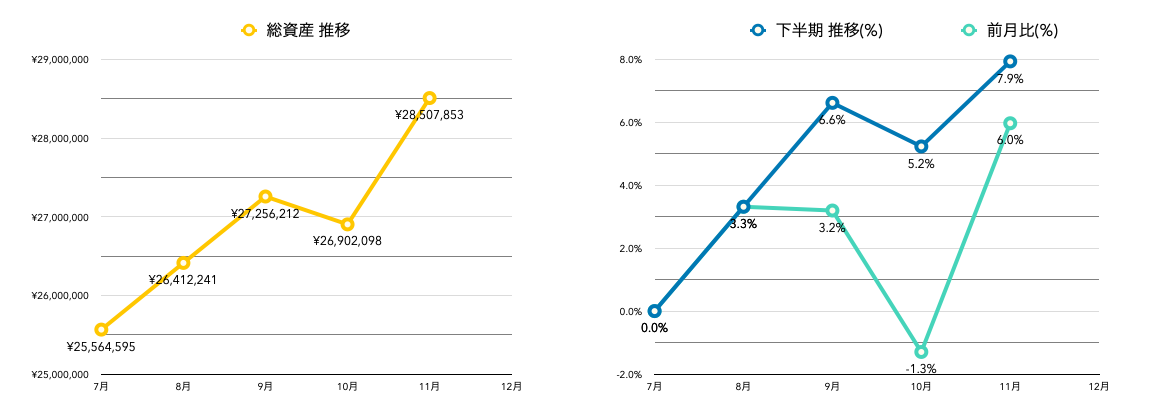

- 金融資産の総額:約2850万円 (前月比+6.0%, 下半期+7.9%)

- 目標まで残り:約7150万円

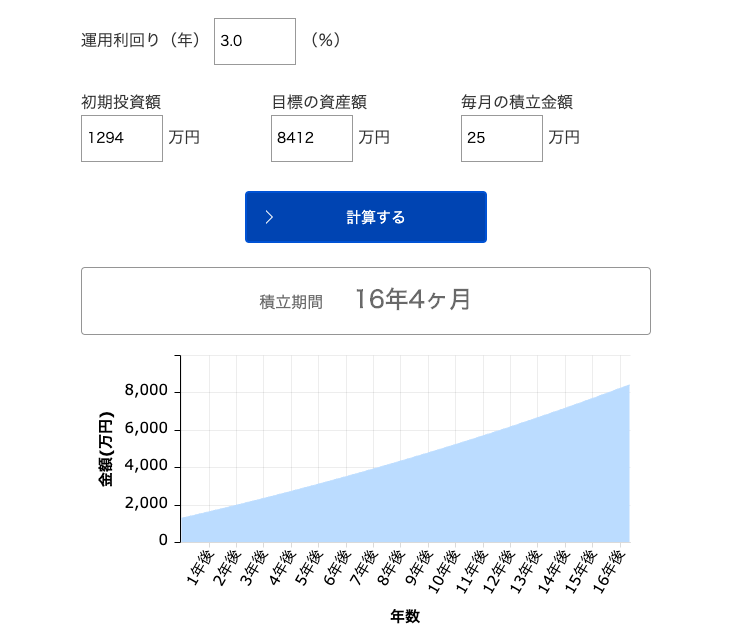

- 目標達成まで(見込み):16年4ヶ月

こんにちは、モリタです。

2020年7月から、わが家の家計簿と投資実績を月次で公開しています。

本記事は2020年11月分の投資実績についてまとめたものです。

わが家の投資目標は1億円貯めてFIRE

わが家の投資の目標は、「55歳までに1億円の金融資産を形成してFIRE(早期退職)」することです。

投資の目標は純金融資産「1億円」を貯めて早期FIRE!!

目標は1億円ですが、本格的な資産形成&投資を始めたのは30歳のときなので、55歳までの25年間で1億円を貯める計画です。

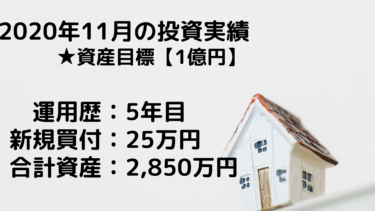

ちなみに25年間で1億円の資産を形成するために、わが家では「25年間コツコツと・毎月23万円の積立を・複利3%で運用」という目標で資産運用をしています。

わが家の1億円までの投資プラン

- 25年間コツコツと

- 毎月23万円を積立

- リターン3%で再投資

もちろん目標は1日も早く達成したいと思っていますので、この基本戦略とは別に、「①米国株グロース投資」、「②転職や独立による収入アップ」、「③副業」といった、「目標達成を前倒しするための3本の矢」も放っています。

1億円FIREまでの投資シュミレーション

ポートフォリオは米国や先進国株式に連動したインデックスファンドがメインとなっており、積立期間中の平均リターンは堅実に「3%」で計算しています。

S&P500の過去20年のリターン実績は年利8%なので、コツコツ継続することにより確実に目標を達成できる現実的なラインで設定しました。

ちなみに年利が2倍の「6%」で運用できたとしたら、19年4ヶ月で達成と5年以上目標を前倒しすることができます。

投資金額シュミレーション

2020年11月のマーケットニュースと投資実績

2020年11月のマーケットニュースと投資実績を振り返ります。

2020年11月のマーケット情報〜引き続き世界で1番強い日本株〜

11月は、国内では大阪都構想の住民投票で2度目の否決、菅首相とバイデン次期大統領候補の初の電話会談などがニュースとなりました。

また、Go Toキャンペーンの見直しが発表され、東京を中心とした都市部が先行して首長から中止を検討するなか、結局年末年始期間は全国でGo Toトラベルキャンペーン中止となりました。

菅首相は武田総務大臣と協力して通信キャリア大手3社に値下げの要請を行い、docomoからは定額3980円のahamoが発表されました。

菅首相と武田総務大臣は、次はNHKの受信料値下げに動いています。引き続き頑張って欲しい。

マーケットは11月に入り、いよいよバブル相場とも言える前面高の局面となってきました。

日経が+13.3%と世界的にも堅調な続伸をみせましたが、少し遅れていたS&P500やヨーロッパの各市場も+10%程度の株高になっています。

ビットコインも200万円を突破し、本日12/18日時点で初の2万ドルを突破してついに仮想通貨バブルが起きた2017年の水準を上回りました。

不動産取引も活発になっていますし、資産バブル相場はもう少し続きそうです。

マーケット情報(2020年11月30日時点)

| 種類 | 指数 | 月間 | 年初来 |

| 日経225 | 26,433 | 13.3% | 13.9% |

| TOPIX | 1,754 | 11.1% | 3.4% |

| S&P500 | 3,621 | 10.8% | 11.2% |

| FTSE100 | 6,266 | 12.4% | -17.6% |

| USD/JPY | 104.27 | -0.4% | -4.1% |

| EUR/JPY | 124.37 | 2.1% | 2.1% |

| ビットコイン | 2,045,665 | 41.6% | 162.1% |

| 金(1トロイオンス) | 1,780 | -5.3% | +17.1% |

今月の新規買付:25万2,750円【ジュニアNISA新規開始】

今月の新規買付対象

- 投資信託(インデックスファンド):「20万円」定期買付

- ストックオプション:「5750円」定期買付

- 確定拠出年金:「3万2000円」定期買付

- ジュニアNISA:「1万5000円」(NEW)

これまで「投資信託」と「ストックオプション(自社株)」と「確定拠出年金」に合計23万7,750円の投資をしていましたが、今月からジュニアNISAの新規買付を開始しました。

ジュニアNISAは毎月1万5,000円を16年間積立てる計算です。3%の複利で約400万円になりますので、子どもの大学授業料の足しにする予定です。

わが家の場合は生活防衛資金がしっかりと確保できているので、学費の積立もリスク資産で行うことにしました。

無借金かつ、生活防衛資金がしっかり確保できているからこそ、学費にも攻めの投資ができます。このいいサイクルを獲得できたのは、間違いなく5年間の倹約の成果です。

これからも守りを固めつつ、しっかりとリスクを取った資産運用で資産家への道を歩んでいきたいと思います。

買付スタイル:基本は米国&全世界株インデックスファンドの定期積立

わが家の「投資」節約ポイント

- NISAを満額利用(年間120万円)

- 楽天銀行と楽天証券の紐付け(マネーブリッジ)

- インデックスファンドの定期買付分はクレジットカード(楽天カード)購入(1%ポイント付与)

- 確定拠出年金を利用(節税)

- ストックオプション(会社からの購入補助金あり)

証券口座は楽天証券をメインで利用しています。

楽天証券にNISAを紐づけて、毎月インデックスファンドを夫婦で20万円ずつ自動購入する設定をしています。(ドルコスト平均法)

また、楽天証券は楽天銀行と紐づけることにより(楽天マネーブリッジ)、銀行の金利が0.1%(既存メガバンクの100倍)になりますのでおすすめです。

楽天経済圏で自動的に利回り「+1%」(やらないと損)

楽天証券は毎月5万円まで楽天クレジットカードで購入することができますので、こちらも設定しておきたいサービスです。

毎月5万円までは楽天のクレジットカードで購入することができ、1%のポイント付与を受けることができます。

楽天のポイントは、楽天市場や楽天電気や楽天モバイルといった楽天経済圏で、そのまま現金と同じ使い方ができます。

資産運用において1%の確定した利回りは大きな数字です。やらない手はありません。

5万円の1%はたかが500円ですが、30年間、複利3%で再投資すると約30万円になります。

30万円あれば1ヶ月早くFIREできますので、やらない理由はありませんね。塵も積もれば山となる。

楽天銀行・楽天証券・楽天クレジットカードは、資産家を目指す我々にとっまさに必須のアイテムです。

証券口座は「楽天証券」、「SBI証券」、「マネックス証券」がおすすめ

株や投資信託の購入は手数料の安いネット証券が断然おすすめです。「楽天証券」、「SBI証券」のいずれかを利用すれば間違いありません。米国株投資にも興味がある人には「マネックス証券」もおすすめです。

私は3つとも開設していますが、メインに楽天証券、サブにSBI証券を利用しています。妻も娘も同じように楽天証券とSBI証券を利用しています。

管理画面が使いやすく、楽天銀行との連携で0.1%の優遇金利が受けられることも、楽天証券を気に入っている理由のひとつです。

最近海外ETFの定期買付をはじめようとしていますが、ETFの定期買付はSBI証券でしかできないことをしりました。しっかりと各証券口座の特徴を把握して賢く利用していきたいです。

米国株を取引できる証券口座の比較

| (2020年8月時点) | 証券会社 | 楽天証券 | SBI証券 | マネックス証券 |

| 取引銘柄数 | 普通株・ADR・ETF | 3,400以上 | 3,600以上 | 3,600以上 |

| 手数料 | 約定代金の0.45%、最低5米ドル-最大20米ドル | |||

| 注文方法 | 注文方法 | 指値、成行 | 指値、成行、逆指値 | 指値、成行、逆指値 |

| 取引単位 | 1株(1口) | 1株(1口) | 1株(1口) | |

| 決済通貨 | 日本円、米ドル | 日本円、米ドル | 米ドルのみ | |

| 取引口座 | 一般口座 | ○ | ○ | ○ |

| 特定口座 | ○ | ○ | ○ | |

| NISA口座 | ○ | ○ | ○ | |

| 取引時間 | 【通常】23:00 – 06:00 【サマータイム】22:30 – 05:00 | |||

資産運用の実績「個別株の低迷で前月比-1.3%」

今月の運用資産の振り返りをしていきます。

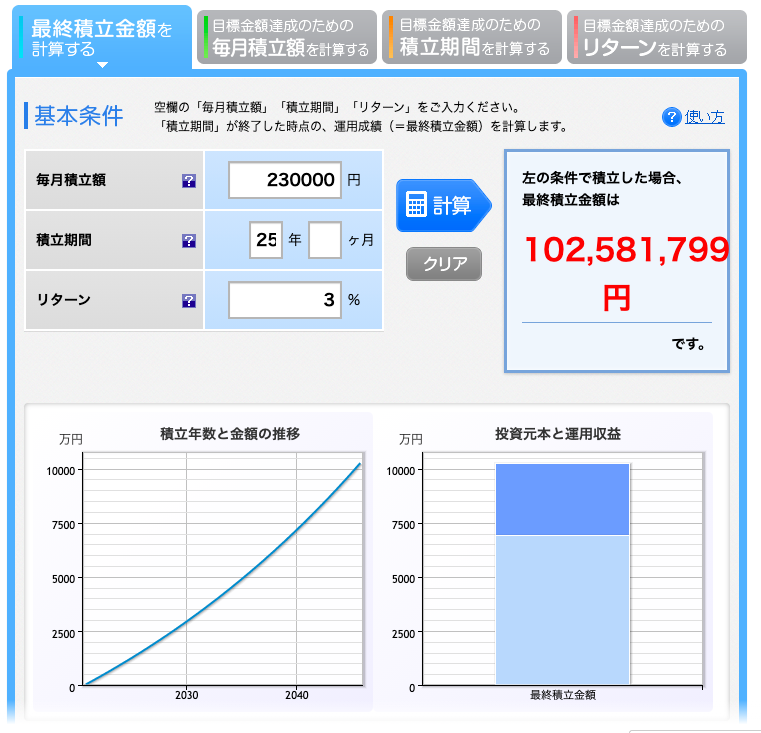

金融資産:約2,850万円突破「アッパーマス層まであと一歩」

2020年11月末の集計時点で、わが家の総資産は2,850万円を突破しました。

賃貸物件に住んでおり、車も所有していませんので長期負債(住宅ローン・カーローン)はありません。

わが家の総資産(2020年11月時点)

| 資産分類 | 資産価値(円換算) |

| 日本円貯金 | 15,879,868円 |

| 投資信託 | 8,838,654円 |

| 個別株 | 1,817,021円 |

| 確定拠出年金 | 2,076,422円 |

| その他資産 | 62,642円 |

| 長期負債(住宅・カーローン) | 0円 |

| 短期負債(クレジットカード) | -166,754 |

| 資産合計 | 28,507,853円 |

資産と負債のグラフ(2020年11月末時点)

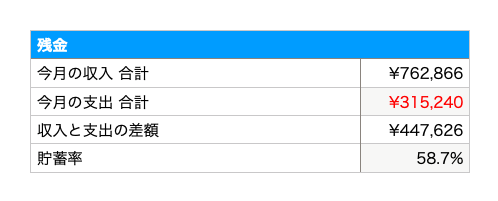

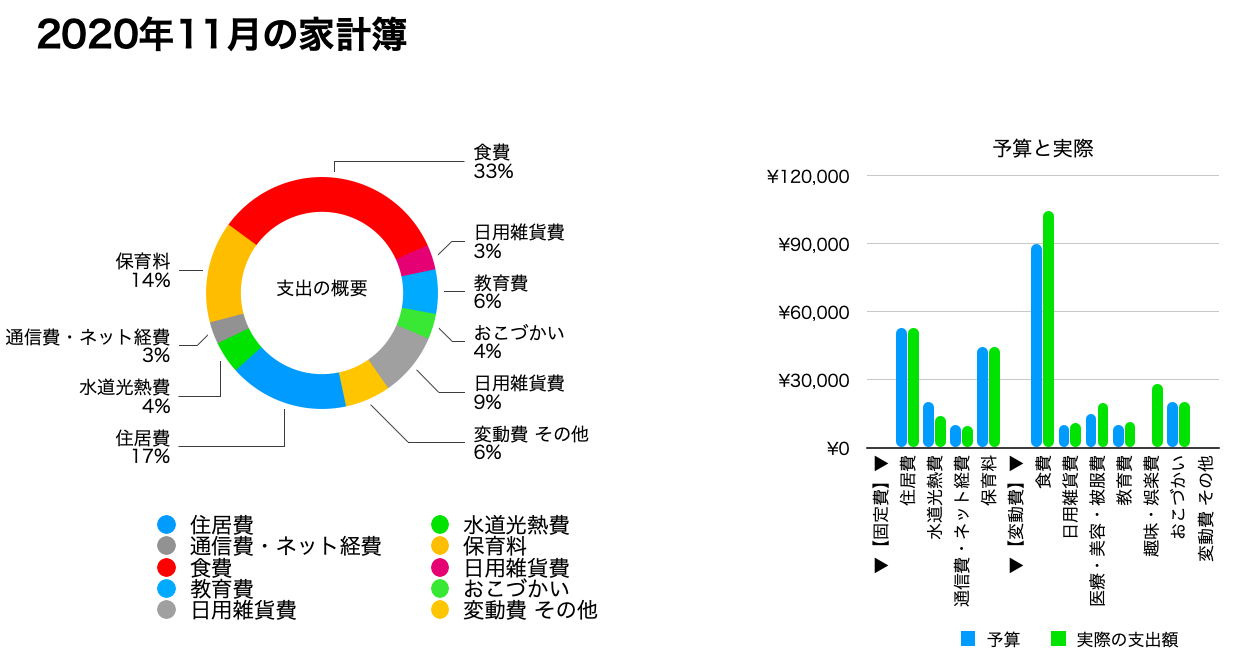

2020年11月の家計実績【貯蓄率58.7%】

今月のわが家の家計は貯蓄率58.7%でした。

投資をするにあたり、種銭を確保することは必須です。少しでも投資資金を増やせるように、家計の貯蓄率は50%を目標としています。

今月も目標達成できて44万円以上のプラス収支と、いい感じの家計状態が続いています。

2020年11月の家計の貯蓄率

2020年11月の家計内訳

貯蓄率アップには家計の把握が最重要です。把握するだけでも効果が十分にあります。

家計簿をまとめる方法や、固定費を下げるために工夫していることを、毎月の家計簿記事でまとめていますので合わせて参考にしてください!

【関連記事】2020年11月モリタ家の家計簿

資産推移「前月比+6.0%、下半期+7.9%」

10月に米国を中心にハイテク株が下落したことと、保有している個別株の大きな下落があり先月に比較して「-1.3%」と運用資産がマイナスとなりました。

しかし11月に入り株価が前面高となり、一気に6.0%も資産が増えました。

2000万円以上の資産があると相場が高まったときの資産が増える力を感じます。

これまで通り資産額を気にせず、淡々とドルコスト平均法での毎月の買付を継続していきます。

資産の推移(2020年11月時点)

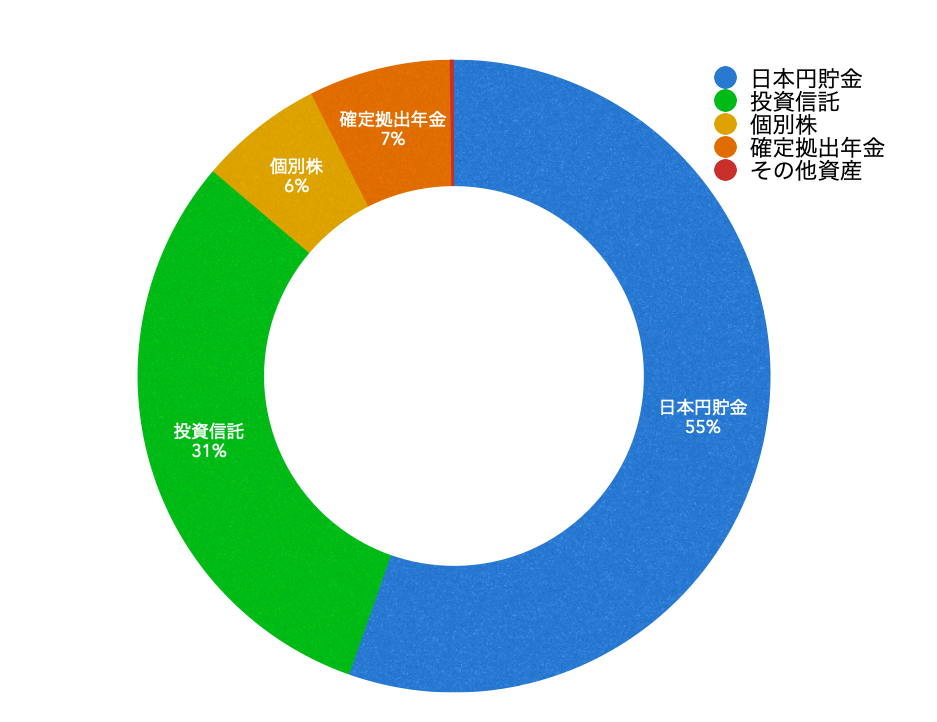

資産ポートフォリオ「現金が全体の55%」

ポートフォリオは日本円貯金が55%を占めておりキャッシュポジションが多めになっています。

現金の割合が大きいところに、わが家の堅実な性格がでています。

1,500万円以上が貯金できており約5年の生活防衛資金は確保できているので、引き続き、キャッシュポジションを少しずつ減らしながら投資金額を増やしていく予定です。

11月からは新たにジュニアNISAでの定期買付も開始しました。

現在定期買付金は約25万円ですが、こちらを40万円まで引き上げることを計画しています。

わが家の資産ポートフォリオ(2020年11月末時点)

目標「金融資産1億円」までの道のり

目標としている資産1億円まで、今後の展望についてまとめます。

1億円の目標までの残り金額:7,150万円

目標の1億円まで残り約7,150万円となっています。前面資産高によりアッパーマス層(金融資産3000万円)が見えてきました。

集計を始めた7月からみれば「+7.9%」と100万円以上の資産が順調に増えています。

これは家計の貯蓄率が50%近くを維持できていることが大きいです。

引き続き、「(収入ー支出)+(資産の運用利回り)」という公式を意識して、すべての面で努力を続けていきたいです。

「1億円」達成までの期間〜残り16年4ヶ月〜

毎月25万円の積立をしていますので、このペースでいけば残り16年4ヶ月で目標の1億円を達成できる見込みです。

繰り返しとなりますが、運用利回りは現実に3%で計算しています。過度な期待はせずコツコツやっていくのみです。

「1億円」達成までの残り期間

備考:計算に使用している数字

- 初期投資額 = 現時点でのリスク金融資産の合計(投資信託・個別株など)

- 目標の資産額 = 1億円から日本円貯金を引いた金額

- 毎月の積立金 = 毎月定期購入しているリスク資産の合計

投資金(種銭)を確保する方法

投資にまわすお金(種銭)をなかなか確保できないご家庭も多いと思いますが、わが家では徹底した固定費のカットにより家計を抑える努力をしています。

家賃の見直し、格安SIM、電力自由化、不要な保険の解約、車の売却など、不要なコストは徹底的に見直しています。

今月はわが家が車を手放すことによって得たお金について別のブログでまとめました。

【関連記事】車を手放してわかったメリット・デメリット【維持費を貯蓄へ回し家計改善】

わが家のリアルな家計簿と固定費カットのために行ったことを隠すことなく全て公開していますので、合わせて参考にしていただけると嬉しいです!

【関連記事】【共働き3人家族の家計大公開!】2020年11月モリタ家の家計簿

目標「1億円」達成を前倒しする戦略:3本の矢

このまま投資を続けていくことにより、あと17年10ヶ月で目標の1億円が達成できることがわかりましたが、正直まだかなり長い道のりに感じます。

できれば1日でも早く前倒しで達成したいと考えています。

前倒しに向けて現在やっている積立投資の他にも、次の3つに取り組んでいます。

目標を前倒し達成するための3本の矢

- 米国株グロース株投資

- 転職や独立による収入アップ

- 副業

①米国株グロース株投資

グロース株は、米国のハイテク(IT)セクションで成長を期待できる企業の株を購入しています。

主な銘柄選定の基準として、「今後成長が期待できるテクノロジーか?」、「実際に自分が使ってみてイケている製品/サービスと思えるか?」、「サブスクリプションモデルが確率しているか?」、「クラウドに対応できているか?」、「GAFAMに淘汰されにくいビジネスモデルか?」といったものを独自に採用しています。

自分がITエンジニアとして、欧米の製品&サービスを日々取り扱っているからこそわかる情報を駆使して投資しています。

こちらの投資は損することも覚悟してハイリスクハイリターンを前提に挑戦しています。

>>>関連カテゴリー:成長が期待できる米国グロース株の分析

②転職や独立による収入アップ

私は27歳の時に作業療法士という病院でリハビリテーションをする専門職からIT業界へキャリアチェンジしました。

IT業界に入ってからは4年で2回転職カードを使い、400万円の年収アップに成功しています。

今後もエンジニアとして市場価値を上げて年収アップをできるようにスキルアップをしていきます。

場合によっては、外資系企業への転職に加えフリーランスや独立を検討しています。

収入アップができればそのぶん投資へお金を回せるようになり、目標達成を早めることが期待できますからね。

③副業

2020年の4月からITエンジニアの本業だけでなく、副業も本格的にはじめました。

副業は何をするかいろいろ考えましたが、まずはブログ(このページです!)からやってみることにしました。

まだ結果は全然出ていませんが、収入の柱をサラリーマンとしての1本だけでなく、副業からの事業収入も得られるように頑張っていきます。

ちなみにブログは妻も一緒に更新してくれています。資産運用も副業も夫婦で力を合わせて1日も早く目標を達成したいです。

2020年11月の投資実績を振り返って

今月から、子どもの大学学費のためにジュニアNISAの運用を開始しました。毎月1万5000円ずつを16年間積み立て、合計400万円を目指す目標です。

子どもの大学学費はジュニアNISAで貯めるか、学資保険で貯めるか、それぞれの特徴があり議論の分かれるところではありますが、わが家はジュニアNISAを選択しました。

投資なので元金割れのリスクもありますが、わが家の場合、無借金でしっかりと生活防衛資金を確保することができているためリスクを取って運用をすることができます。

サラリーマンで「金融資産1億円」は多少リスクを取りながらでしか目指せない金額です。

問題はリスクを取れるかどうかですが、リスクをとるために倹約を心がけて生活防衛資金を確保することが大切です。

引き続き、質素倹約に貯蓄率を意識して、少しでも投資にお金を回していきたいと思います。

12月はボーナスもありますので、もしかしたら今年中にアッパーマス層(金融資産3000万円)に仲間入りできるかもしれません。

浮かれずに淡々と生活していくまでです。人間万事塞翁が馬。

本日も最後まで読んでくださり、ありがとうございました!