こんにちは、モリタ家の夫です。

2020年の7月からわが家の家計簿と資産推移を1円単位で把握する活動を始めました。

サラリーマンでお金持ちを目指すために、まずは自分たちの収入・支出・投資成績・純金融資産資産を全て把握できていなければ無理ですからね。

今計画しているモリタ家の目標は、あと10年で資産1億円を達成してFIRE(早期退職)をすることです。

この活動をはじめて半年が経過しましたが、改めて目標が達成できる自信が強まりました!

これからも慢心せずに、質素倹約に自分たちなりの幸せな生活を手に入れていきたいと思います。

本日は、2020年7月から12月の半年間で貯金できた金額、投資から得た資産収入、貯蓄率などを一気にこちらでまとめます。

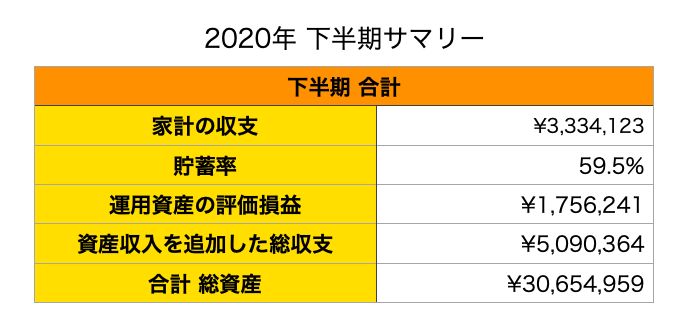

2020年 下半期の成績サマリー

最初に前提となるモリタ家の基礎情報です。

夫婦は共働きのサラリーマンで、まだまだ手のかかる2歳児の育児に毎日奔走する一般的な家庭です。

| モリタ家の基礎情報 | |

| 家族構成 | 3人家族(夫・妻とも30代半ば、娘は2歳の保育園児) |

| 仕事 | 夫・妻ともフルタイムのサラリーマン |

| 世帯年収 | 1,300万円 |

| 住んでいるところ | 福岡市内(2019年に東京23区から移住) |

| 住居 | 3LDK賃貸(一部家賃補助あり) |

| 車 | なし(維持費が高いので手放しました) |

2020年下半期 家計サマリー

早速ですが、2020年7月〜半年間のサマリーです。

家計の総収支は+330万円、貯蓄率は59.5%でした。貯蓄率50%を目標にしていましたので、無事に達成です。

株・投資信託の運用資金も着実に増えており、資産収入が+175万円と2020年後半の株高の後押しを受けて大幅に伸びました。

半年間でわが家の資産は500万円以上プラス成長し、合計の純金融資産が3,000万円を突破しました。

- 家計の収支:総収入−総支出

- 貯蓄率:収支÷収入×100

- 運用資産の評価損益:株・投資信託から得た資産収入

- 資産収入を追加した総収支:家計の収支+資産収入

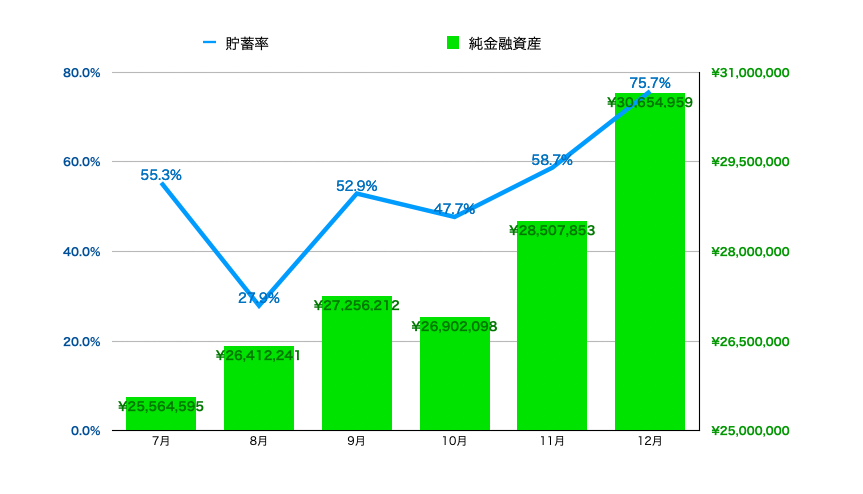

資産と貯蓄率の推移

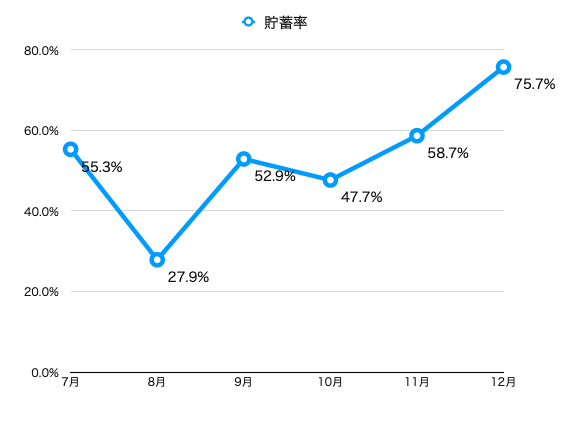

F.I.R.Eを目指す人にとって、貯蓄率が1番重要な指標となります。

わが家の2020年下半期の貯蓄率は25〜75%で推移し、合計すると59.5%と高い水準で着地しています。

貯蓄できたお金は毎月積極的に投資へ回していますので、金融資産も早いペースで増えています。

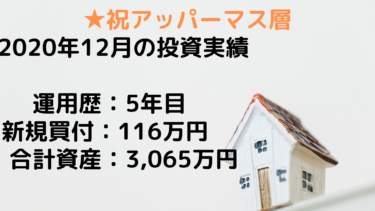

アッパーマス層(純金融資産 3,000万円)に突入

資産管理を開始した7月の時点で純金融資産は合計2,500万円でしたが、半年間で+500万円お金を増やすことができ、短期目標としていた「アッパーマス層(純金融資産3,000万円)」に仲間入りしました。

アッパーマス層とは、純金融資産3,000万円以上の世帯で、日本の世帯全体の上位20%に入ります。

2020年後半の金融資産バブルに背中を押されて、想定よりかなり早く目標を達成することができました。

次の目標は純金融資産5,000万円以上の「準富裕層」です。準富裕層までくると、世帯全体の10%以内に入ります。

このままこのペースを続けることができれば2〜3年で準富裕層に仲間入りできそうです。

引き続き、質素倹約を心がけながら、経済的自由(FIRE)へ向けて資産を増やしていきたいと思います。

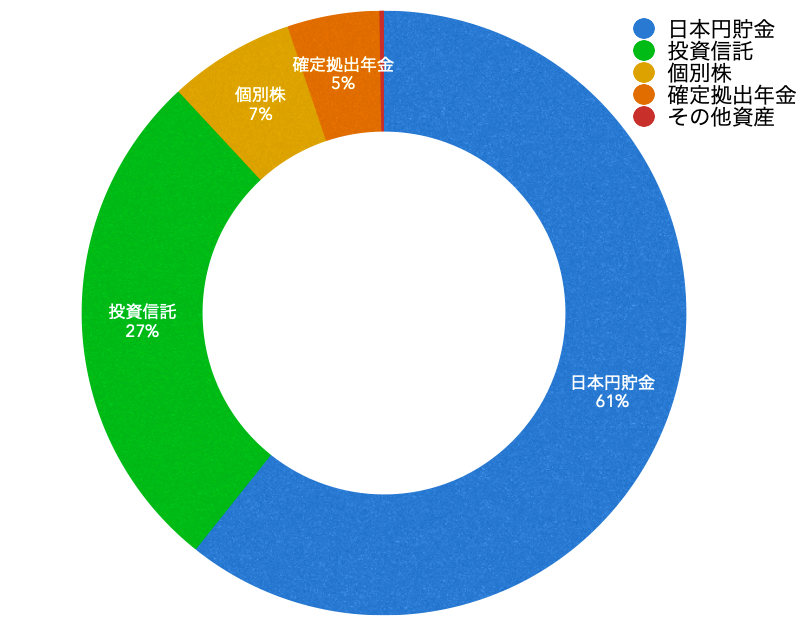

ポートフォリオのリバランス

2020年7月時点のキャッシュポジションは61%と、資産における現金比率が高い傾向にありました。

5年程度の生活防衛資金をしっかり確保できていることもあり、キャッシュポジションを徐々に減らしながら流動資産を増やしていく計画に変更し、投資金額を毎月25〜40万円まで増やしています。

結果的には2020年12月時点で54%まで下がりました。今後も引き続き積極的な投資を進めていく予定です。

生活防衛資金が十分に確保できているから攻めのポジションをとることができます。

今後もこの前向きなサイクルで投資金額を増やしていきます。

半年間のポートフォリオ変化

| 2020年7月 | 2020年12月 | |

| 日本円貯金 | 61% | 54%(↓) |

| 投資信託 | 27% | 33%(↑) |

| 個別株 | 7% | 6%(↓) |

| 確定拠出年金 | 5% | 7%(↑) |

| その他資産(米ドルなど) | 1%以下 | 1%以下(→) |

貯蓄率を上げてFIREを目指す

繰り返しとなりますが、わが家の目標は、1億円を貯めてFIRE(早期退職)することです。

2020年下半期の貯蓄率は25〜75%で推移し、最終的には59.5%で着地することができました。

目標(50%)を大幅に上回る達成でとても嬉しかったです。

2020年 下半期の貯蓄率

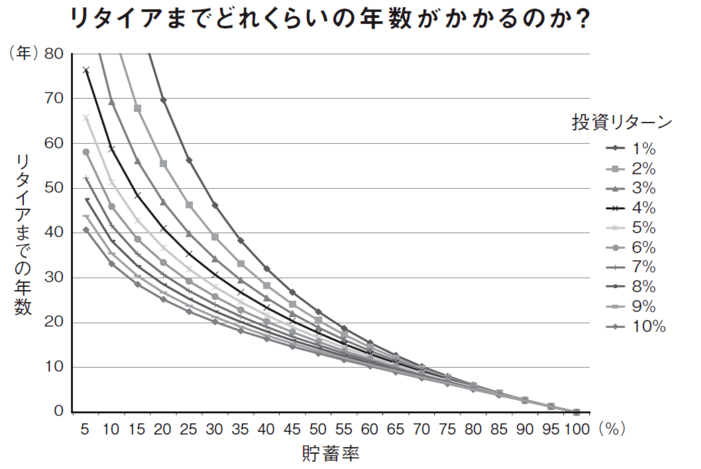

貯蓄率から何年でFIREできるか測る

「FIRE 最強の早期リタイア術――最速でお金から自由になれる究極メソッド(クリスティー・シェン著)」によると、FIREに向けて1番重要な指標は「貯蓄率」という結論が出ています。

収入が高くても浪費家であればいつまでも労働が必要になりますし、逆に質素倹約に生活していれば最低限のお金で生活を維持することができます。

この考え方に私たちも大きな影響を受けて、今年から貯蓄率をアップすることを目標に生活の見直しをしてきました。

おもしろい本なのでまだ読んでいないかたは是非Amazonで手に取ってみてください。電子書籍との相性もいいです。

表:「FIRE 最強の早期リタイア術――最速でお金から自由になれる究極メソッド(クリスティー・シェン著)」より引用

ちなみにモリタ家の貯蓄率60%は、10〜16年くらいでFIREが可能ということがグラフからわかります。

自分でFIREに向けたシミュレーション(カウントダウン)をしていますが、残り約11年でFIREとなっていますので、概ね試算どおりの年数となっています。

11年と聞くとまだまだ先が長く感じますが、1日でも早く前倒しができるようにコツコツと努力していくのみです。

FIREを成功させる法則「4%ルール」

FIREを達成したあとは、資産の4%を取り崩しながら生活していく予定にしています。

この考え方は「4%ルール」と呼ばれており、退職者の保有する資産推移の調査を長年に渡って研究した米国トリニティ大学のデータに基づいた数字です。

わが家の年間生活費は400万円もあれば十分なので、目標を1億円に設定しています。

FIREに興味のある方は、年間に必要な生活費を算出し、それを25倍にしてみてください。

それだけあれば95%の成功率で労働から卒業することが可能です。残り5%を穴埋めするためには、前述したクリスティー・シェンの本を参考にしてください。

4%ルールについては、下記の記事で詳しくまとめています。

関連記事>>>【4%ルール】FIREに必要なお金は生活費の25年分【全て貯める必要はなし】

2021年の目標

最後に2021年の家計の目標をまとめておきます。

質素倹約に「貯蓄率50%以上」を死守

引き続き質素倹約の生活を心がけて、貯蓄率50%以上を死守します。

子どもの保育園に年間80万円くらいかかっているので、なかなか負担が重いのですが、それ以外の生活を見直していけば達成可能です。

無理なく国内旅行を楽しみながら生活していきます。

夫婦で揃って長期の育休取得

4月に第2子の出産を控えています。

まだ会社との調整中ですが、今度の育児休暇は夫婦で揃って長期でとりたいと考えています。

夫は半年から1年で会社と調整しています。

半年から1年くらいの生活資金は貯金で十分に対応できますので、お金の心配はありません。普段から貯金しておいて本当によかったです。

家族で過ごす時間が人生において何より大事ですからね。

私はこの価値観を大切にしてしっかり育児をしたいと考えています。

副業収入を得る

現在夫婦共にフルで働くと世帯年収が1,300万円くらいになります。

1,300万円は平均より高い水準ですが、税金の負担も大きいので、貯蓄率をこれ以上伸ばすのは難しいと感じています。

そこで副業収入を得る活動を昨年から開始しています。

まだ全く芽は出ていませんが、長い目でゆっくり育てていきたいです。

まとめ

2020年の7月から、1円単位で家計と資産を把握するようになり、かなり自分たちの状況を正確に捉えられるようになりました。

出ている結果は、想像以上にポテンシャルが高く、自信につながりました。

なんとなく「目標:FIRE」と考えていましたが、今では明確に達成までの道筋を立てられるようになっています。

この自分の状況を正しく把握して地に足をつけた状態であれば、間違いなく達成できる目標です。

わが家の士気もかなり高まっており、最近では夫婦で前向きにお金の話をすることが増えました。

2021年も、家族で話し合い・支え合いながら目標に向けて頑張っていきたいと思います。

引き続きよろしくお願いします(^ ^)