こんにちは、モリタです。

本日は5年間で1500万円の金融資産を作ることができた我が家の収入と支出を合わせた全てのキャッシュフローを公開したいと思います。

- 家族構成:3人家族(共働きサラリーマン&子ども1人)

- 金融資産:5年間で1500万円(貯金&投資信託&株など)

- 月間収入:60〜65万円(残業代で変動あり)、賞与は別

- 月間支出(固定費):44万円(うち23万円は積立投資)

- 月間支出(変動費):12万円

わが家の家族構成ですが共働きサラリーマンで1歳の娘がいるごく普通の3人家族です。

30歳の時にした結婚を機に家計を徹底的に見直し、5年間で1500万円以上の金融資産を形成することができました。

夫婦2人ともIT企業でフルタイム勤務をする正社員で、手取り月収は合わせて60〜65万円です。

詳細は後に回しますが、我が家のキャッシュフローは固定費の削減に徹底し手取り月収の約40%を投資や貯金に回すことができています。

投資では税制優遇を受けられる一般NISAと確定拠出年金をフルで利用しており、中身は信託手数料の低いインデックスファンドを軸としたポートフォリオを形成しています。

また家族旅行が趣味で、3ヶ月に1度くらいのペースで国内旅行を楽しんでいますが、投資や貯金とは別で旅行代を貯めることができています。

こんな話をすると自慢かよ?って思われるかもしれませんが、私も初めから優秀な家計だったわけではありません。

27歳の独身時代にで地元の名古屋から東京に上京してきましたが、ITエンジニアを目指して職業訓練校に通う生活をしていた頃に全財産が7万円まで減りもう少しで貯金が底を突く状況になりました。

運良く就職が決まっていたのでギリギリ借金はせずに済みましたが、自分でもびっくりすることに貯金がないことに全然気付いていませんでした。

正確にはお金がないことを自覚するのが嫌で(もちろん多少気付いてはいるのですが…)資産推移に目を向けることを意識的に辞めていました。

キャッシュフローの管理が全く杜撰だったわけです…。

就職後もしばらく安月給でギリギリ綱渡りの生活をしていましたが、30歳の時にした結婚を機に家計を徹底的に見直すことにしました。

わが家では家計を見直すにあたり支出面は徹底した固定費の削減を、貯蓄面は税制控除を受けられるNISAや確定拠出年金の活用をすることからはじめました。

結果は目に見えて現れ、結婚5年目にして金融資産が1500万円を突破しました。

本記事では5年で1500万円の金融資産を形成できた我が家の家計において月収・固定費・変動費の全内訳とともに、良好な家計を作るために徹底してきたポイントを記載します。

皆さまの生活や家計管理に少しでも参考になれば幸いです。

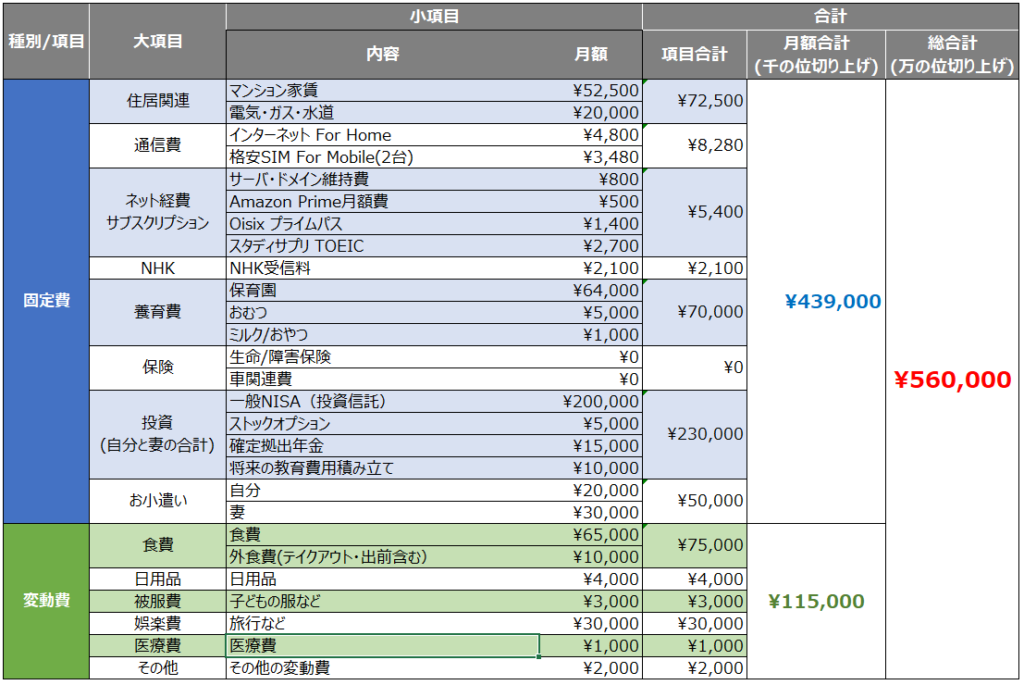

支出(固定費・変動費)の内訳詳細と円グラフ

固定費と変動費の詳細

- 固定費合計:43万9000円(うち23万円が投資)

- 変動費合計:11万5000円

固定費と変動費を合わせた総支出は下記表にある通り56万円です。

収入が60万円ほどありますので、余った分は貯金に回っています。

固定費割合グラフ

- 全体の50%以上が投資資金

- 家賃は収入の20%以下

- 保育園に通っているため養育費が多め

固定費の割合を示した図です。

投資金額が一般的に高くなりがちな住居関連費と養育費を合わせた金額を上回っていることがわかります。

キャッシュフロー:支出(固定費)

住居関連費:東京脱出で家賃を10万円下げる

- マンション家賃:¥52,500

どの家庭でも固定費の中で大きな負担を締めることが多くなりがちなのが住居費用です。

負担の大きい金額だからこそ資産を増やすのに一番気を付けたい支出ですが、近年では不動産価格の高騰が続き家賃や住宅ローンの負担が年々増大している傾向にあります。

データによると20〜30歳代の住宅ローン借金額は過去最高額に膨れ上がっています。

一般的に家賃やローン返済額は手取りの30%以下に抑えることが優秀な家計の目安とされています。

我が家は3LDKの賃貸マンションで家賃は11万円ですが、会社からの家賃補助のおかげで実質負担費用は¥52,500になっており世帯手取り月収の10%程度に抑えることができています。

私もまだ東京に住んでいた頃は、住居費の負担が原因で資産を増やすことができず貯金額も横ばいになっていました。

家賃負担を重く受け止めた我が家は東京に住み続けることを一旦諦め、東京から福岡に移住しました。

ちなみに東京で借りていたマンションは15万円でしたので、福岡に移住して10万円も家賃を抑えることができました。

10万円安くなることで家計管理が劇的に楽になり、福岡移住後資産が確実に増えています。

]優秀な家計は、人体で例えるなら血流の循環が良く健康な状態です。

お金のことを心配するストレスが少なくなるので自然と精神状態もよくなりました。

私の会社も妻の会社も全国に支社を持っているため、地方への転勤希望を提出し福岡へ転勤させてもらいました。

地方の中でなぜ福岡を希望したかはまた別の機会でお話します。

希望通り福岡に引っ越すことができ、3LDKの駅近・築浅マンションを賃貸契約しました。

設備も充実しており、都内で同条件のマンションを借りたら2倍近い料金になると思います。

福岡も近年不動産価格が高騰しており、正直想像以上に家賃相場が高かったです。

3大都市圏の大阪、名古屋とあまり変わらないのではないでしょうか。

もちろん大阪や名古屋の高級住宅街は福岡に比べてもう少し規模が大きいところが多いですが、福岡も街としての成長が著しくしばらく住宅価格は高くなっていくことが予測されています。

それでも東京に比べれば福岡の家賃は可愛いレベルです。

東京のマンション購入平均価格は7000万円を超え、都心マンションや湾岸タワマンも1億円以上の物件がゴロゴロしています。恐ろしいですね。

マンション買うために35年ローンを組むことがスタンダードになっています。

光熱費:電気とガスは既存インフラ以外も検討する

- 電気/ガス/水道:¥20,000

電力とガスは自由化が始まっていますので、既存の社会インフラ企業以外に安くなるサービス提供業者がないか検討しましょう。

我が家は九州電力から「あしたでんき![]() 」に切り替えました。

」に切り替えました。

電気とガスをセットで提供してくれる業者もありましたが、我が家の電気の使い方を考えるとあしたでんき![]() が一番安くなるという結論が導けました。

が一番安くなるという結論が導けました。

あしたでんき![]() は安いだけでなく、ほぼリアルタイムで利用状況が可視化されている点も気に入っています。

は安いだけでなく、ほぼリアルタイムで利用状況が可視化されている点も気に入っています。

電力使用量に合わせて選択する業者も変わりますし、楽天電気にして楽天経済圏でポイントを溜めるなど、家庭によって最適解が違ってきますのでまだ見直していない方は一度検討してみましょう。

慣れている業者から契約を変えることは正直面倒なのですが、その面倒を乗り越える価値があります。

これは固定費全般に言えることですが、最初だけ頑張って見直せばその効果は積もり積もって徐々に良い影響をもたらしてくれます。

通信費:固定光回線と格安SIMで決まり

- インターネット(マンション):¥4,800

- 格安SIM:¥3,480

通信費の内訳は自宅のインターネット回線と、スマホのSIM料金です。

自宅のインターネットは固定の光回線を契約しています。アクセス回線とプロバイダ料金を合わせて約¥4,800になっています。

WiMAXなどのモバイルルータや、Softbank AirなどのWiFiタイプなどを選ぶ選択肢もありますが、我が家の場合はインターネットで動画コンテンツを見たり、テレワークでテレビ会議をするなど、低速・遅延・低容量通信はストレスになるので固定光回線サービスを契約しています。

スマホはUQモバイルで私と妻の2台を契約しています。どちらも月3GBの一番安価なプランで、2台目は家族割が適用されています。

UQモバイルに乗り換える前はワイモバイルを契約していました。だいたいのキャリアサービスが2年目以降にキャンペーンの有効期限切れなどで利用料が上がりますので、最近は解約手数料が免除される期間の2年単位で乗り換え(MNP)をしています。

乗り換え割りなどのキャンペーンも使えて安くなることが多いです。

UQモバイルとワイモバイルはそれぞれKDDIとSoftbankの回線設備を間借りした再販サービスですが、スループット試験では格安SIMの中で最もインターネット接続が安定していることがわかっています。

実際にお昼や夜間の集中する時間帯でも大手3キャリアと遜色ない速度が出ますので、格安SIMの中で入門編としてよく選ばれています。

ワイモバイルやUQモバイルは格安SIM業界ではインターネット接続が安定している分コストも高めに設定されていますので、もっと切り詰めて家計を見直したい方には他の格安SIMキャリアを選択肢に入れていただくことをオススメいたします。

コロナ禍により在宅で生活する時間が増えており、外出先でスマホを使う時間も相対的に減っている方が多いと思います。動画は家でダウンロードして、外では最低限使えればOKという考え方もありだと思います。

ネット経費:AmazonやNHKなどのサブスクリプションサービス

- サーバ/ドメイン維持費:¥800

- Amazon Prime:¥500

- Oisix

プライムパス:¥1,400

プライムパス:¥1,400 - スタディサプリ TOEIC:¥2,700

ネット経費は月額サービスのサブスクリプション契約をしているものを挙げてみました。

我が家はサーバ・ドメイン維持費以外にAmazon PrimeやネットスーパーOisix![]() のOisixプライムパスなどで月額料金が発生しています。

のOisixプライムパスなどで月額料金が発生しています。

スタディサプリのTOEICコースは最近入会しました。列記するとこちらはかなり費用が高い気もしますが、自己投資なので、ウン大丈夫、その分勉強頑張ります…。

あと負担が大きいのがNHKの受信料ですよね。早くみたい人だけが契約する「スクランブル化」に対応してくれることを願うばかりです。

ちなみに我が家は娘がNHK教育の番組を毎日観ているので、スクランブル化したあとも地上波の方は料金を払い続けることになります。

BSは全然観ないので解約したいですね…。

お金払ってない人がいると不平等なので、NHKは一刻も早くスクランブル化してください。お願いします。

映画やアニメなどの動画、漫画、スポーツ観賞、スマホゲームなど月額料金の発生するサブスクリプションサービスは年々増加しており知らず知らずのうちに入会しているサービスが増えてしまいがちです。

月額料金をどれくらい払っているか、それが費用対効果に合っているかなど定期的に棚卸しをすることをオススメします。

私は映画、スポーツ、アニメ観賞が趣味なので本当はNetflixやDAZNに入りたいです。でも今は仕事以外にも子育てや家事やブログや勉強など時間がいくらあっても足りない状況なので、趣味を後回しにして我慢しています。

補足ですが、趣味にお金をかけることは一切否定しません。浪費こそ人生を豊にする大事な構成要素です。

私も最大の趣味である家族旅行のお金は別項目でしっかり家計に乗せています。

養育費:3〜5歳の保育料無償化までしばし我慢

- 保育園:¥64,000

- おむつ:¥5,000

- ミルク/おやつ:¥1,000

我が家の家計では、養育費が住居費に並び高くなっています。

養育費のうちほとんどは福岡市に支払っている保育料です。なんと月額¥64,000。

我が家はまだ1歳児クラスなので対象外ですが、令和元年より3〜5歳児の保育料無償化が始まりました。

こちらは納めている税金によって変動する累進課税なので家庭によって差はありますが、我が家のような節税していないサラリーマン家庭では大きな負担になっています。

ただ、保育料に関しては1日我が子を面倒みてくれていますし、保育園や保育士の現状をみると惜しむ気持ちはありません。

待機児童の問題、保育士の労働環境の問題など、日本の少子化の一因となっている現状が少しでも良い方向へ転換することを願うばかりです。

保険:医療保険は5年前に解約し民間保険はゼロに

- 生命/障害保険:¥0

- 車関連費:¥0

保険は20代の頃に月額5000円くらいの医療保険に入っていましたが5年前に解約しました。

当初は固定費を削減するために後先考えず思い切って保険を解約しましたが、今では公的保険と貯蓄でほとんどの事態に備えられると計算できています。

5年前に保険解約窓口の営業文句を躱してよく解約したと当時の自分を褒めたいです。その頃はお金がなくて必死だっただけですが…。

現在ですが子どもが生まれたので掛け捨ての死亡保険のみ入会を検討しています。

死亡保険はどの保険会社でもサービス内容に遜色がありませんので月5000円以下の安いものでネットで契約できるタイプを検討しています。

死亡保険の他に入会する価値のある保険は、火災保険、自動車の対人対物保険くらいでしょうか。

火災保険は会社が負担してくれており、自動車は持っていないので、私の場合は死亡保険を検討するくらいで済みます。

死亡保険もお子様がいらっしゃらない家庭では不要と考えています。

貯蓄型の保険は検討する価値なしのものだと思っています。学資保険にも入っていません。保険の考え方については別の機会に譲ります。

投資:金融資産1億円を本気で目指した投資

- 一般NISA:¥200,000

- ストックオプション:¥5,750

- 確定拠出年金:¥15,000

- 将来の教育費用積立:¥10,000

我が家の固定費ポートフォリオで一番高い割合を占めていたものは投資資金でした。

投資の内訳として、一般NISA、ストックオプション、企業型確定拠出年金、子どもの教育費積立用の目的別口座貯金があります。

一般NISAは年間120万円が限度額なので、毎月10万円ずつ投資信託にドルコスト平均法で投資しています。

内訳はSP500や外国株のインデックスファンドに合計9万円、日経225とTOPIXのインデックスファンドに合計1万円投資しています。

すべて管理コストの安いインデックスファンドです。

私と妻のそれぞれで限度額投資していますので、NISAだけで年間240万円投資していることになります。

私はNISAの投資を始めて4年目になりました。

ストックオプションは現在働いている会社の従業員持株制度を利用して毎月5,750円(うち実費は5000円、残り750円は会社負担)ずつ投資しています。

(ボーナス時はさらに投資金加算あり)

自社株投資は始めてから株価が4倍以上になっていますので、もっとやっておけばよかったと少し後悔しています…。

ただ、ストックオプションに多額の資金を投資するのはリスク分散の観点で望ましくありません。小額ずつで投資し、増えたらラッキーくらいに考えています。

企業型確定拠出年金はNISAと同じく節税のために入っています。

確定拠出年金はNISAに比べて資産が拘束されるというデメリットがあるので、私は小額に留めています。

子どもの教育費積立は、SBI銀行の目的別口座で貯蓄用に口座を分けて手をつけないように積立てしています。

将来大学などの学費に当てることが目的で、今のところ現金預金ですが今後はインデックスファンドへの投資も検討しています。

また、今回の表には含みませんでしたが、私のボーナスからアメリカ企業の個別株に年間60万円ほど投資しています。

個別株は複数のアメリカ企業を小ロットで分配して購入しており、自分用のインデックスファンドを作っています。

そのほかにもJ-REITなども小口で投資するなどして分散投資を心がけています。

その他にもいろいろ手を出してきましたが、損切りした投資もたくさんあります。

一例ですが、仮想通貨、ソーシャルレンディング、ロボアドバイザーは私はオススメしません。人は失敗の経験から人生の大切なことを学ぶのです(笑)

>>>関連記事:ロボアドバイザーはTHEO(テオ)がおすすめ!

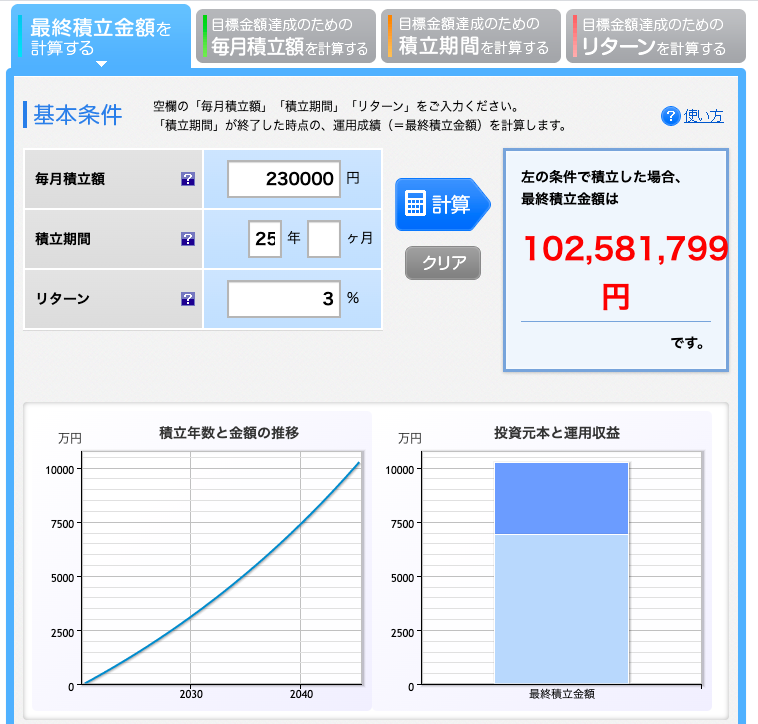

投資の目標は55歳までに資産1億円を突破して早期退職をすることです。

資産1億円あれば年間3%の運用で300万円のリターン(税金考慮は一旦置いておいて)を得ることができれば、今の生活水準を維持することが可能だからです。

月のキャッシュフローを棚卸することにより明確になりましたが、我が家の支出のうち投資資金と養育費を除けば月間26万円(年間312万円)しかコストがかからないためです。

どちらかと言えば、60歳近くになれば生活コストは今よりも下がる可能性の方が高いです。

子どもが自立すれば住居も地方の安いところに引っ越せばいいですし、食費も抑えることができます。

資産1億円は、今続けている毎月23万円ずつの投資を、25年間続け、3%のリターンで突破できる計算です。

ダウの過去の成長率は7%ほどあるので現実的な計画だと考えていますが、未来のことばかりは誰にもわかりません。

日々の株価指標の変動に惑わされることなく長期で淡々と続けることに徹底しています。

55歳より前倒して金融資産1億円を貯めるという目標のため、インデックスファンドの積立投資にプラスしてアメリカ企業の個別株というややハイリスクの投資も組み合わせて資産形成しています。

個別株のポートフォリオは今後成長を期待できる企業で構成しています。

ほとんどが時価総額の大きいメガ企業でリスクとのバランスを取っています。

繰り返しとなりますが我が家の生活水準なら55際時点で金融資産1億円もあれば早期退職が可能です。

野菜や果物や花が好きなので土地の安いところで畑仕事でもしながら自由な生活を送ることを夢見ています。

お小遣い:物欲がないのでほとんど使わない

- 自分(夫):¥20,000

- 妻:¥30,000

お小遣いは毎月2〜3万円と少なめに設定しています。

タバコもギャンブルもしませんし、用途はランチくらいでしょうか。

東京で働いていた頃はランチ代が高かったですが、福岡は本当に安くて美味しいものが多いです。

一例ですが、「しらすくじら」さんはワンコインで美味しい海鮮丼やアジフライ定食が食べれます。

脅威の500円海鮮丼!【しらすくじら 博多漁家磯貝】 @fanfunfukuokaさんから

そのほかにもうどん、豚骨ラーメン、地鶏など安くて美味しいお店はたくさんあるので毎日飽きません。

地方グルメは移住者にとって大きな楽しみのひとつです。

ちなみにお小遣いはだいたい2〜3万円というのが過去の実績なだけで特に制限しているわけではありません。

物欲もそれほどないので自然と3万円以下に落ち着いています。

家庭で必要なものはお小遣いとは別に貯金から捻出しています。

食洗機、ドラム型選択乾燥機、冷蔵庫、などの家事を楽にしてくれるものは惜しまずに購入しています。

>>>関連記事:【年間389時間も短縮!?】家事の時短には家電を取り入れよう

まとめ:優秀な家計管理の基礎は固定費の徹底的なコストカット

今回は5年間で1500万円の資産形成ができた我が家の家計を公開しました。

資産は慌てて増やすものではなく、長い期間をかけて少しずつ育てていくものです。

さまざまな金融資産チャートの上下動に一喜一憂せず、長い目で金のなる木を買い続けることを心がけています。

自分自身でもキャッシュフローをまとめているなかで、固定費の見直しが大切なことを改めて認識することができました。

固定費の見直しは手間のかかる作業ですが、最初の1度だけ頑張れば時間と共に家計に対して良い効果をもたらしてくれます。

不要なサブスクリプションサービスを解約したり、格安SIMを使ったり、保険営業のセールストークに流されず保険を見直したり、楽天経済圏でポイントを稼いだり、電力・ガス自由化で参入したサービスを利用するなど、各家庭で徹底的に固定費を見直しましょう

まず最初の一歩として、キャッシュフローの可視化に挑戦してみましょう。

自分がどれくらいお金を使っているかを具体的に把握できていない方は危険な状態であることを意識しましょう。

マネーフォワードやZaim、LINE家計簿などのPFMサービスを利用するのもひとつの手です。

>>>関連記事:キャッシュレス&PFM連携でキャッシュフローを完全に可視化する